信贷业务的专业性非常强,而且因为金融的属性,对产品经理的技能掌握、业务熟练度要求比较高。这篇文章,作者分享了信贷业务的一些基础概念和知识,希望可以帮到大家。

一、信贷相关概念

贷款:银行提供资金、到期收回本息,银行是贷款人,客户是借款人。贷款,其要义在于“给予资金支持”。

表内信贷:包括本外币贷款、贴现、透支、押汇等表内信贷。

表外信贷:有些信贷业务银行并不提供资金,只提供信用支持。这些业务到期以后,一旦客户违约,银行就要承担付款义务,其风险和贷款一样,因不占用银行资金、不进银行资产负债表,故称表外信贷。如票据承兑、信用证、保函、贷款承诺、信贷证明等。

资产负债表,银行的资产方主要就是贷款(还包括少量非信贷资产,如投资、固定资产),负债方主要是存款(还包括发行债券等)。信贷业务又称资产业务,存款业务称为负债业务。银行一边借入存款人的钱,一边贷放出去,前者存款人承担银行的信用风险,后者银行承担借款人的信用风险。

经济意义上的信用是指交易对手未来的履约意愿和履约能力。信用体现为履约,即实现承诺,反之则是违约

信用风险是交易对手未能履行约定义务而造成经济损失的风险。

授信:一旦银行愿意承担信用风险,银行就对交易对手给予了信任,也就是给予授信。对银行而言是授信,对交易对手则是受信。

用信:授信只是说银行愿意承担信用风险,而通过各种交易(如贷款、担保、承诺)实际承担了信用风险,就是用信,启用授信也就形成了债权债务关系,银行是授信人,客户是用信人。

债项:贷款、担保、承诺这些用信方式又统称为债项(facility)。

债务重构主要是指在经营没有变化的情况下,用一种债务替代另一种债务。

二、信贷产品基础

传统的银行业务有四种:贷款、票据、信用证、保函,其余大多都是在这四种业务基础上的创新,如贸易融资、供应链融资、同业信贷业务等

1.传统贷款产品

流动资金贷款,是为了满足中短期资金需求,保证生产经营活动正常进行而发放的贷款。——银监会《流动资金贷款管理暂行办法》

固定资产贷款,是用于借款人固定资产投资的贷款,主要用于固定资产项目的建设、购置、改造及其相应配套设施建设。——银监会《固定资产贷款管理暂行办法》

2.票据融资产品

1)商业承兑汇票

例如汽车厂商主动签发一张商业汇票给配件商,配件商拿到商业承兑汇票以后,转让给上游钢贸商,到期了钢贸商通过其开户银行办理托收,票据最终流转到签发人汽车厂商的开户行。对于汽车厂商来说,签发商业承兑汇票只需要付票据的工本费,没有任何其他费用,相当于“打白条”占用交易对手资金,所以具有融资功能。配件商,以及随后的钢贸商,承担了汽车厂的信用风险。银行在企业签票、托收过程中扮演的角色就是中介,既不占用资金也不承担信用风险,收益也就是工本费、托收手续费。配件商拿到商业承兑汇票以后,向上游继续转让,如果钢贸商不接受怎么办?这时候配件商可以考虑到银行贴现。承兑人和付款人是汽车厂商,贴现行承担的是汽车厂商的信用风险,需要主动给汽车厂商授信。

2)银行承兑汇票

全称是商业汇票银行承兑业务。如果要签发银票,借助银行信用,银行承担了出票人(承兑申请人)的信用风险,那么出票人就要给银行支付对价,在目前的定价条件下,这种对价往往体现为缴纳一定比例的保证金存款,所以银票是拉存款的好工具。

为何不直接申请流动资金贷款?这就需要权衡融资成本,有时候保证金的收益率高于贴现利率,签票贴现就比贷款有利。

票据融资和贸易融资可以理解为传统流动资金贷款的改进产品,限定了贷款的用途(一笔交易),强调交易背景、场景,进而控制风险。

票据包括本票、支票、汇票,都是结算工具。商业汇票还有承兑人,承兑人是银行的就是银行承兑汇票(简称“银票”)属于银行信用;承兑人是工商企业的就是商业承兑汇票(简称“商票”)属于商业信用。

3.贸易融资产品

所谓托收就是把单据传递给开证行,协助收款的过程。托收银行不承担信用风险。托收银行由于手里有了货权单据,事实上可以提前向卖方付款,也就是办理卖方押汇、信用证议付等业务。开证银行开立信用证,承担了买家的信用风险。即期信用证下,开证银行向托收银行付款的时候,手里有货权单据,这时候买家要获取货物就必须补足信用证款项,如果买家想先拿到货物销售后再补足款项,则要办理买方押汇。如果货物已经到了,而单据尚未到达开证行,买家想要提货,就要办理提货担保。

货押融资。货押是指借款人将自有的货物(包括外购商品、库存原材料、库存产品等)或货权质押给银行,银行通过对质押物实施占有或监管而给予资金或信用支持的授信业务。

保理是指销售商(债权人)将其与买方(债务人)订立的货物销售(服务)合同所产生的应收账款转让给银行,由银行为其提供融资。保理业务,银行承担的是应收账款债务人(买方)的信用风险。应收账款质押贷款是卖方信用,而保理是买方信用。

信用证,是开证银行依照申请人(购货方)的要求向受益人(销货方)开出的载有一定金额的,在一定期限内凭信用证规定的单据支付款项的书面承诺。签发信用证或银行承兑汇票,银行都要承担申请人的信用风险,但信用证占用的监管资本要低。要回归信用证的本源,信用证的目的是为了解决买卖双方不信任的问题

4. 供应链金融

贸易融资是为满足企业在贸易链条上不同节点的融资需求所提供的授信支持;供应链金融则更进一步,是对供应链上单个企业或上下游多个企业提供的全面金融服务的一种业务模式。

银行所承担的信用风险最终来自核心企业,上游应收账款来自核心企业,对下游的担保也是核心企业。

5. 信贷资金运动

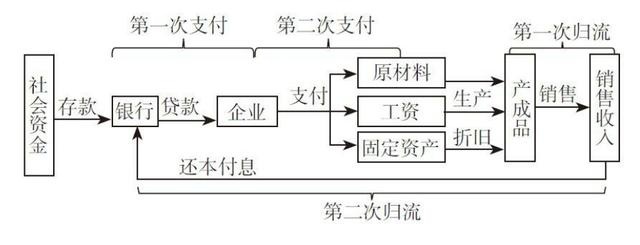

从微观上,一笔信贷资金的运动就是“二重支付、二重归流”。信贷资金首先由银行支付给借款人,这是第一重支付;由借款人转化为经营资金,用于购买原料和支付生产费用,投入生产,这是第二重支付。经过生产过程,完成销售以后,资金又流回到借款人手中,这是第一重归流;使用者将贷款本金和利息归还给银行,这是第二重归流。

这四个环节,任何一个没有扣上,都会造成信贷风险。

主要参考文献:《一本书看透信贷:信贷业务全流程深度剖析》,何华平,2017年;